Deux grandes théories s’affrontent sur la nature de la monnaie depuis la naissance de la société marchande en coûtant beaucoup de salive, d’encre et de papier. Elles furent toutes les deux défendables, mais elles sont dépassées. Tous les systèmes monétaires depuis 1944 (Étalon-Or de change, monnaies de réserve, Système Monétaire Européen, Traité de Maastricht…) sont désuets. Nous vivons sans l’avoir jamais décidé à l’Age de l’Étalon-Dette. Nous expliquons ici pourquoi il est extrêmement dangereux. Pour en sortir, il faut un accord international fondant un nouveau système monétaire : Un nouveau Bretton-Woods (1944). Et il est envisageable aujourd’hui.

La théorie aristotélicienne

La monnaie doit toujours avoir une valeur objective, c’est-à-dire hors d’atteinte des pattes sales des gouvernements, financiers et autres décideurs, parce qu’immédiatement convertible à un taux fixe en une denrée d’usage et de valeur universellement reconnue, et physiquement inerte, afin qu’elle ne se dégrade pas avec le temps. L’or fut le plus souvent cette référence… et reste très présent.

La monnaie indexée sur l’or à parité fixe a régné de 1815 à 1914 au point que Jules Verne, dans ses fameux romans, n’hésitait pas à y citer ces cours gravés dans le granit : Une once d’or valait 20 Dollars, 4 livres sterlings, et 100 Francs. Un système qui avait ses avantages : Avec quelques pièces d’or on pouvait faire le tour du monde (peut-être pas toujours en quatre-vingt jours…) et acheter n’importe quelle marchandise ou service.

La théorie platonicienne

La monnaie est par nature fiduciaire, c’est-à-dire fondée sur la confiance de fait que lui accordent les acheteurs, vendeurs, salariés et investisseurs. Il est facile de le démontrer : Imaginez Robinson Crusoé dans son ile déserte découvrant une tonne de pépites d’or natif: elle ne lui servira à rien. Sa rencontre avec Vendredi, l’indigène de passage, n’y changera rien. Par contre si Vendredi lui dit : Tu ne le sais pas, mais moi je sais que notre île fait partie d’un archipel. A une journée de pirogue il y a un comptoir portugais, et avec cet or on va pouvoir leur faire faire des tas de choses, etc.,cet or prend une valeur au moment même où Vendredi a divulgué une information et où Robinson lui fait confiance.Valeur négative d’abord, parce qu’il faudra partager l’or avec Vendredi, et qu’il faudra d’abord dépenser quelques pépites pour faire venir l’équipement et les esclaves pour convertir cet or en lingots assez purs pour être présentables…

Donc la réponse de Platon serait que la valeur en soi de cet or n’a rien d’objectif : Elle nous ramène toujours à la confiance qu’une population suffisamment importante, aux pratiques déjà marchandes, lui accordera. Le négociant en ferraille dira à Robinson :

Tu prétends que c’est de l’or ? Méfiance ! Donnes ta pépite, que je la pèse et que je mesure son volume donc sa densité, et que je vérifie à l’œil que c’est de l’or et pas de la vulgaire pyrite. Moi j’te dis que c’est pas de l’or ! Tiens, je suis un brave type et c’est Dimanche, alors je te donne trois Dollars de ton sac…Ce négociant qui parle ainsi a tout pouvoir, parce que lui sait ce que cela prendra de convertir la pépite en or certifié, parce que lui a des Dollars-or dans sa poche et lui peut payer, et parce que c’est un professionnel s’appuyant sur un réseau de confiance.

Et ses Dollars-or à lui sont reconnaissables : On y voit l’effigie de l’Etat fédéral, qui est la figure de l’aigle américain portant le bouclier aux bandes verticales symbolisant les Etats de l’Union. C’est bien souvent un Etat, ou un monarque, qui certifie ainsi la valeur objective. Sauf quand il se met à tricher bien sûr, allant jusqu’à vous donner un Dollar de papier, puis une simple ligne de crédit dans votre compte bancaire. Et la pépite d’or, par des voies détournées, est devenue… une monnaie fiduciaire.

Mais les deux points de vue valent d’être respectés parce qu’en effet là où il y a confiance, il y a tromperie, fraude et corruption potentielles. Et l’Etat peut tout aussi bien soutenir la confiance, ou bien participer à la corruption. Donc les théoriciens de la monnaie objective n’ont pas tort : Le droit régalien qu’avait autrefois l’Etat de frapper monnaie signifiait que l’Etat contrôlait la totalité de la monnaie en circulation, donc la masse monétaire. Hier, c’était le nombre des pièces de métal qui circulent.

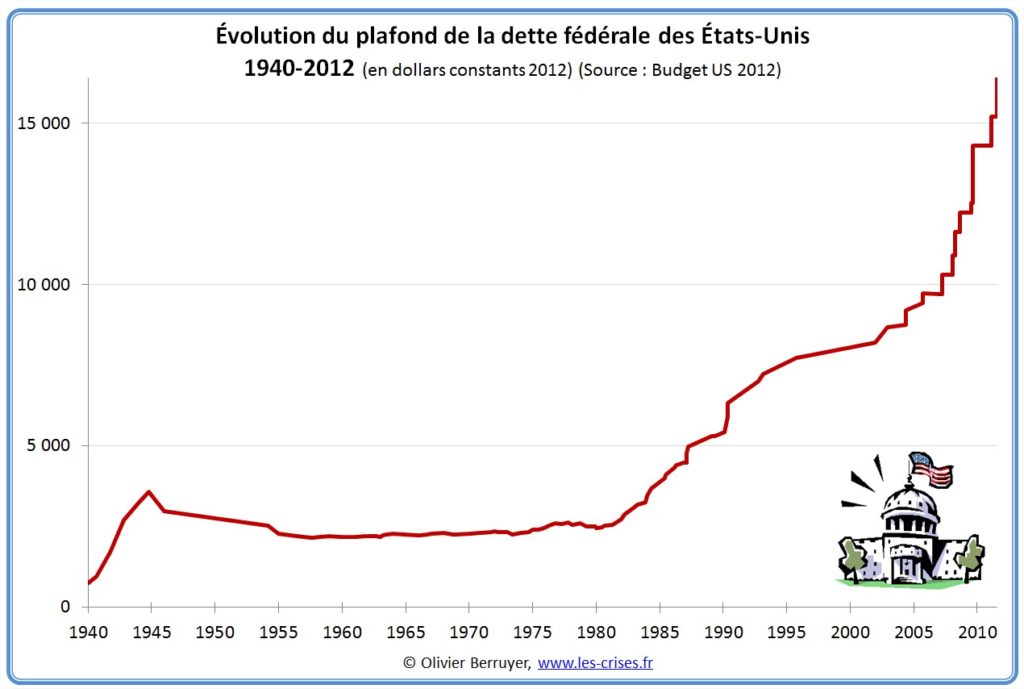

Aujourd’hui, le pouvoir de frapper monnaie n’est plus régalien, il appartient à une banque dite centrale, la Banque Centrale Européenne (BCE) pour l’Euro ; et c’est la totalité du crédit qu’elle accorde aux banques et qu’elles accordent à leur tour à vous ou moi qui constitue cette masse monétaire. N’est-ce pas étrange ? Peu à peu depuis les années 70, dette et masse monétaire se sont confondues[1] et chaque fois que vous achetez une voiture à crédit vous augmentez la dette française !

Les plus modernes défenseurs de la monnaie fiduciaire sont ceux qui ont eu le plus d’influence dans les pays pratiquant l’Economie Sociale de Marché (improprement appelé ordo-libéralisme). Ce qu’ils défendent est non pas une théorie, mais une politique concrète, qu’ils ont vu appliquer sur le terrain (Suisse, Allemagne, Autriche, Scandinavie…) avec un succès persistant depuis quelques décennies. Cette politique se résume ainsi :

Les deux théories sont d’accord que, en fin de compte, la valeur de l’Euro que nous utilisons tous est fondée sur la confiance. Dans les faits observés tous les jours ce n’est plus une confiance en l’or, mais une confiance en ce que tous les débiteurs qui gèrent leur dette en Euros (que ce soit l’Etat français, la firme Siemens, la municipalité de Linz ou de Brive-la-Gaillarde, le Port Autonome d’Anvers, votre boucher, vous et moi, et nos contreparties dans le Zone Euro) payeront leurs dettes. Oui ! Et il en est de même pour le Dollar, le Yen, la Livre sterling et le Franc suisse.

La monnaie serait-elle devenue la dette elle-même ? Non. Tout se passe comme si la monnaie serait garantie par tous les actifs de tous les emprunteurs du monde, puisque c’est sur la garantie de ces actifs que les prêts leur sont consentis : des actifs gagés ou servant de caution sous des formes contractuelles diverses. Ceci en faisant confiance à tous les débiteurs pour payer leurs dettes. Une confiance qui n’est plus fondée sur un or dont vous pouvez empocher une pièce, ni sur une banque centrale qui peut sur demande vous échanger votre monnaie contre la monnaie de réserve, mais fondée sur la probabilité d’un évènement futur, celui quand les débiteurs se seront acquittés. Mais comment donc en sommes-nous arrivés là ? Il faut pour cela regarder comment la confiance se manifeste.

Elle se vérifie de façon simple, disent les praticiens de cette politique: Quand la confiance s’en va, l’inflation arrive. Elle veut dire que les citoyens, considérant que ceux qui nous gouvernent font tourner immodérément la planche à billets (aujourd’hui le clavier à saisir des lignes de crédit virtuelles…), se dépêchent de convertir cette monnaie en marchandise, en une autre monnaie, ou en or. Donc le cours de l’or, celui du pétrole, des autres métaux, du blé, du café en grains… montent. On distingue aussi l’inflation financière, qui s’observe quand le cours des actions et autres titres augmente sans que l’évolution de la création de richesses tangibles ne semble le justifier.

Parfois l’inflation se déchaîne. C’est L’hyperinflation.Wikipédia vous dit que c’est, en économie, une forme atypique d’inflation qui se manifeste par une hausse extrêmement rapide des prix tendant à éroder la valeur réelle de la monnaie. Le contrat de confiance est rompu, entraînant une forte thésaurisation, une accélération des transactions financières vers des devises ou des valeurs fortes et stables. Telle que l’or. Mouvements spéculatifs et augmentation exponentielle du niveau général des prix et du coût de la vie conduisent alors en général à d’importantes réformes structurelles.

Et pour le moment il importe peu que l’or ait valu 20 Dollars l’once[2] en 1900 et 1 500 Dollars en 2011. Ce qui compte, c’est que son prix soit stable en ce moment.Ainsi de 1980 à 2008 l’or est resté autour de 450 Dollars l’once. Et l’inflation observée pendant ce temps fut négligeable. La confiance régnait. Entre 2008, début d‘une crise financière provenant de ce que des débiteurs colossaux[3] se trouvèrent incapables d’assurer le service de leurs dettes, et 2012, il a grimpé de 450 à 1.600 Dollars, et depuis s’est assagi[4]. En ce moment il n’y a pas d’inflation.

Bien sûr on nous dira qu’il devrait y en avoir, puisque le Fed[5], banque centrale américaine, et la Banque Centrale Européenne (BCE), ont intensivement pratiqué le Quantitative Easing[6]. Il est l’équivalent de la planche à billets qui tourne avec une cerise par-dessus : Le taux de base pratiqué est nul, ou quasi-nul. Pourquoi ?

Le taux de base dépend d’une décision tout à fait souveraine de Mario Draghi, Président de la BCE, ou de Janet Yellen, Chair Person du Fed. Chacun décide tout seul du taux auquel son institution prête aux banques. Tous les taux d’intérêt pratiqués dans le monde sont dérivés de ces taux de base.

Ainsi supposons que ce taux soit de 1%. 1% d’intérêt sur toutes les dettes Européennes qui transitent par les banques (soit la quasi-totalité) serait perçu par la banque centrale chaque année. Prenez la dette totale (publique plus privée, environ 4 400 milliards) de la France : Cela représenterait 44 milliards par an. Est-ce le cas ? Non heureusement, parce que le taux de la BCE est depuis 2016 de 0% alors qu’il était de 4% en 2009, de 2% en 2004-06, et de 3% en 1999. Qu’en est-il du Fed avec le Dollar ? Son taux de base était de 4,75% en 1999, il a descendu puis regrimpé à 5,25% en 2007-08 pour dégringoler à 0,25% en 2009-16. Depuis il est monté à 1%. Chaque poussée de fièvre du taux de base correspondant à une montée de l’inflation qu’il faut calmer en rendant l’argent « cher ».

Résumé, donc, de cette politique concrète :Le Quantitative Easing(QE) a consisté à réduire à presque rien le taux de base rémunérant la banque centrale tandis qu’elle rachète aux banques des dettes à long terme (bonds) que celles-ci détiennent, réinjectant ainsi de la masse monétaire permettant aux dites banques de consentir de nouveaux crédits ; ceci en provoquant la colère de Wolfgang Schäuble, Ministre de l’Economie allemand, qui connait très bien le danger de cette politique. Notre monnaie n’est plus garantie que par les actifs des débiteurs en qui le public – le marché – fait confiance. Cette confiance a été sérieusement entamée en 2008. La crise financière a été étouffée par une marée de QE se chiffrant en milliers de milliards de masse monétaire supplémentaire pour l’Europe et l’Amérique du Nord… et par l’encadrement sévère d’une politique limitant la dette de chaque membre (pas plus de 60% du PIB), et par conséquent disciplinant le déficit budgétaire qui alimente cette dette (pas plus de 3% du PIB). L’inflation fut stoppée cette fois, mais gare à la prochaine.

Et voici donc l’impasse dans laquelle l’Europe se trouve, comme l’Amérique et le Japon (dont la dette dépasse 200% de son PIB) :

Si on poursuit le QE, l’argent frais créé reste aux soins des banques qui devraient le prêter pour relancer l’économie. Mais le prêter à qui ?

Mettons-nous à la place de votre banque, à qui vous, dirigeant de PME, demandez un crédit d’un million à aussi long terme que possible pour investir en équipements pour votre nouvelle activité dans l’ingénierie du photovoltaïque, un marché porteur de la Transition Énergétique.

Elle pourrait vous les prêter, grâce à la ligne de crédit à 0% qu’elle a obtenu de la BCE.

Si elle vous prête ce million, elle convertit du quasi-liquide en crédit à long terme et augmente son passif total alors que ses fonds propres à elle (capitaux propres) n’ont pas augmenté. Elle diminue donc le ratio fonds propres/passif. Cela lui est interdit par la réglementation financière[7]qui s’efforce avec raison de limiter l’endettement général. Elle vous dit donc Non, et ajoute : C’est la faute à Mr. Schäuble…

Elle vous dit aussi, vertueusement : Cet investissement à long terme certes très intéressant en soi est trop risqué. Vos marges sont incertaines, vos fonds propres restent limités… N’oubliez pas que nous gérons l’argent des autres, le vôtre notamment ! Elle a raison, elle joue ici son rôle essentiel de policier de l’économie.Cherchez des partenaires en fonds propres, voyez les spécialistes du Private Equity et du Crowd Funding, nous vivons au temps du capital-risque que notre nouveau Président soutient avec enthousiasme…le tout qui n’est pas faux.

Si elle prête ce million a un autre client dont l’activité est purement financière et qui sait spéculer sans risque en gagnant à 10, 20, 50, même 100% sur le marché de la financiarisation, cela lui sera remboursé cette année-même, donc n’apparaitra plus dans son bilan de fin d’année. C’est encore mieux si c’est elle-même qui a une activité de trading sous laquelle elle peut spéculer directement. C’est ce qu’elle ne vous dit pas.

Conséquence : La ligne de crédit à 0% de la BCE sert à alimenter un peu plus la financiarisation, donc l’économie fictive qui contribue à maintenir l’austérité et à alimenter des comptes courants ou d’épargne, ou votre argent dort. L’austérité continue. Le chômage continue. Les dettes françaises et Européennes augmentent encore un tout petit peu plus… Les vrais investissements, ceux qui créeraient vraiment des richesses, sont en panne.

Ce n’est pas gai, direz-vous. Mais où est le si grand danger que vous annoncez ?

Supposons maintenant que, au lieu de la faillite de Lehman Brothers qui a failli mettre le feu aux poudres en 2008, on observe tous ensemble les évènements suivants :

- L’économie Européenne repart. C’est déjà le cas. Tant mieux.

- L’inflation repart enfin un peu, ce dont on sent les premiers signes, mais rien de grave encore. On se rassure en rappelant que l’inflation dévalorise la dette…

- La BCE se doit d’augmenter son taux de base, renchérissant ainsi les services de la dette de toute l’Europe. Rien à dire.

- La crise grecque repart : La Grèce est de nouveau en cessation de paiements[8], cette fois en raison de l’enchérissement du taux de base. Aïe !

- Les trois ou quatre des grandes institutions financières Européennes les plus fragiles aujourd’hui (AXA Bank Europe ? Monte dei Paschi di Siena ? Deutsche Bank ? Banca Popolare di Milano ? Dexia de nouveau ? Natixis ?) font face à l’augmentation du service de leur dette en conséquence. Elles appellent au secours la BCE, leurs gouvernements, Bruxelles… C’est la crise.

- La reprise de l’économie britannique stimule surtout les importations. La Livre Sterling qui valait 1,95 Dollars en 2008, et était tombée à 1,35 Dollars en 2017, chute encore. Elle frise $1,05…

- De ce fait la négociation du Brexit traine encore, ce qui ne surprend personne. Mais en Grande Bretagne, après que les Etats Unis aient déjà taxé de droits de douane léonins l’usine aéronautique de Bombardier en Irlande pour protéger Boeing et que Ford et GM aient exigé des mesures similaires, une noria de grandes institutions financières et de grandes entreprises, ne pouvant plus attendre, prennent des dispositions conservatoires du genre fermeture d’usines, déménagement de sièges et relocalisations de production tandis qu’une des grandes banques britanniques dépose son bilan, les raisons en étant les mêmes qui frappent leurs collègues de l’UE. Conséquence : Le Royaume Uni, déjà, traînait autant que possible à régler la fameuse dette soldant ses comptes avec l’UE. Il apparaît maintenant qu’il ne le pourra pas, sa balance des paiements étant plus que compromise.

- Il apparaît alors à chaque analyse de bilans des institutions en question que beaucoup d’actifs financés par la cascade de dette étaient fictifs et ne constituaient pas des richesses réelles[9]

- Cette fois, une ruée mondiale contre l’Euro et la Livre est engagée au profit du Dollar, du Yen et du RMB chinois. Puis le Dollar est menacé à son tour, conséquence de la croissance de la dette américaine. La confiance mondiale est rompue… Le commerce international est le plus atteint parce quetout contrat commercial entre pays étrangers repose sur la double confiance dans la monnaie de chaque partie.[10]

Mais cette fois, cela pourrait être bien pire.

Ce qu’il faut faire est connu :

La France comme chaque pays Européen sérieux doit voter une loi imposant la discipline budgétaire : Le Parlement vote un budget, vote le cadre d’un déficit, et le Gouvernement se voit imposer son respect par une entité souveraine, par exemple le Conseil Constitutionnel.

Toute monnaie a une valeur définie par une parité fixe avec une monnaie de réserve qui n’est plus le Dollar ou l’Euro ou autre, mais qui est définie par un panier de monnaies dominantes, à la manière du Bancor que proposait Keynes à Bretten-Woods sans avoir été écouté, et que propose François Morin dans le cadre du Comité d’Action Démocratie Europe

Le droit régalien de création monétaire est rétabli. Pour la Zone Euro, l’Euro reste la monnaie Européenne que chaque nation peut directement utiliser, mais chaque nation-membre est libre de frapper sa propre monnaie dont la parité en Euro est fixe, gérée par une Caisse d’Emission (Currency Board) qui intervient grâce à ses propres réserves pour maintenir cette parité (comme c’est déjà pratiqué par la Croatie, la Lituanie, la Bulgarie face à l’Euro, par les Bermudes face au Dollar, par Gibraltar face à la Livre, par le Franc CFA face à la Livre en 1940-45 puis au Franc puis à l’Euro…) De même, un gouvernement local, une municipalité, un syndicat local d’acteurs économiques tel qu’une Chambre de Commerce, est libre de créer une monnaie locale dont il assure la parité fixe. Ce qui est déjà très répandu[11]. L’Allemagne serait libre de rétablir un Deutschemark dans ce cadre, qui serait géré en parité fixe avec l’Euro comme les autres, mais rassurerait les Allemands parce qu’ils sauraient qu’ils ont de nouveau la possibilité de le réévaluer. Dans un tel contexte on peut imaginer la Suisse entrant dans l’UE en maintenant l’autonomie du Franc suisse.

Le rétablissement du droit régalien de frapper monnaie entrainerait aussitôt que la variation de la masse monétaire cesserait d’être liée à la dette du pays le pratiquant. Il est proposé alors que chaque pays ayant fonctionné sous la domination de la fameuse Troïka[12] entreprendrait une analyse de sa dette historique pour en sortir ce qui était en réalité une simple augmentation de la masse monétaire. On prononcerait alors une amnistie générale de cette portion de la dette.Elle serait un immense soulagement pour la Grèce, le Liban, le Japon et le Brésil ; une très bonne surprise pour la France, l’Italie, le Canada, l’Espagne, le Portugal, la Belgique… ; et tout de même une bonne nouvelle pour l’Allemagne, car elle est endettée, elle aussi, au-delà de ce que Maastricht lui autorise.

Une telle réforme serait renforcée par l’adoption progressive du Projet Taxe sur l’Actif Net. En taxant le patrimoine surtout dormant au lieu de taxer le revenu surtout des plus dynamiques, en favorisant l’investissement surtout à très long terme, dont l’innovation qui est un investissement à très long terme, en décourageant l’entreprise cotée en bourse pour favoriser fiscalement l’entrepreneur-propriétaire, la coopérative, l’entreprise familiale et celle transmise à ses salariés, donc en relançant l’économie directement par l’investissement, le Projet TAN renforcerait les effets de cette réforme monétaire. Comme cette réforme commencerait par rapprocher la fiscalité du modèle suisse, cela constituerait un encouragement supplémentaire à celle-ci pour entrer non seulement dans l’UE mais aussi dans l’Euro. Il est suggéré qu’alors le système suisse de discipline budgétaire du Contrôle Financier Fédéral, le plus efficace au monde, pourrait devenir le modèle d’un Contrôle Financier Européen dont le nom en allemand n’aurait pas besoin de changer.[13]

Pour que ce système monétaire soit légitime, le Comité d’Action Démocratie Europe (CADE) propose que l’autorité européenne souveraine soit désignée démocratiquement, fondée sur le besoin partagé d’une capacité d’action publique commune à la hauteur des défis du siècle, et d’un pouvoir de négociation unique face à l’oligarchie financière et aux Etats-continents.

La création du système monétaire instaurant un tel système suppose un nouvel accord international remplaçant celui de Bretton-Woods. Il est suggéré qu’aujourd’hui les nations ou entités qui y seraient a priori favorables sont la Zone Euro de l’UE, le Japon, la Chine, la Russie, l’Inde et peut-être le Brésil. On peut s’attendre à ce que les Etats Unis, bien que très endettés, refusent[14] d’entrer dans ce système. Quant au Royaume Uni, il est suggéré d’attendre qu’ils décident de dépasser la problématique du Brexit pour proposer de s’y joindre, auquel cas bien entendu ils seraient chaleureusement accueillis. Pour les récompenser, la nouvelle monnaie de réserve, garantie par le panier de monnaies dominantes dont nous avons parlé et que Keynes appelait le Bancor, pourrait être baptisée le Keynes…

Je remercie le Professeur François Morin, et Bernard Barthalay, membres fondateurs du Comité d’Action Démocratie Europe, pour leur contribution à la rédaction de cet article.

[1]Voir comment sur le très intéressant document ici.

[2] Une Once égale 31,1 grammes.

[3] Qui étaient tous des institutions financières : Lehman Brothers, Bears Stearn, et les grands réassureurs des crédits hypothécaires Fannie Mae et Freddy Mac.

[4] Au 20 Septembre il est coté environ $1 300 l’once.

[5] Federal Reserve System.

[6] Assouplissement quantitatif. Politique de dernier recourt qui permet aux banques centrales d’augmenter la masse monétaire en choisissant d’accroitre les réserves des banques centrales. On peut dire que c’est une solution de dernier recours car c’est une option qui n’est choisie que lorsque les autres méthodes sont inefficaces. On distingue 3 étapes dans ce processus de Quantitative Easing : 1-La banque centrale promet de baisser ses taux d’intérêts à court terme et de les faire approcher de 0%. 2-La banque centrale promet de racheter les actifs toxiques (douteux) des banques ou du moins de les assurer en cas de perte. Les banques sont alors libres de prêter plus, ce qui est bénéfique pour l’investissement, la consommation, donc globalement pour l’économie. 3-La banque décide de racheter une partie de ses bons du trésor à long terme. Le but de cette manœuvre est de pousser les banques à délivrer des crédits. Dans le même temps les taux d’intérêt à long terme des bons du trésor baissent, ce qui décourage l’épargne au profit de la consommation et l’investissement.

[7] Voir règles prudentielles imposées par Bale III ici. Afin de respecter, un ratio de solidité de 10%, quatre banques françaises devraient, soit diminuer l’ensemble de leurs dettes de 4 300 milliards d’Euros, soit augmenter le total des capitaux propres à 425 milliards d’Euros.

[8] C’est prévisible à tout moment. La Grèce n’aurait jamais dû être admise ni dans l’UE ni dans l’Euro, et contraindre le peuple grec à subir une austérité gravement excessive donc á payer pour tous les autres qui sont également coupables n’est pas tenable en soi, le FMI le répète régulièrement.

[9] Deux exemples parmi mille :

a). Le poste Goodwill au bilan d’une firme cotée en bourse qui désigne un surprix payé lors d’une acquisition. C’est du vent.

b). Toute valeur financière dont la nature résulte de la titrisation d’un crédit plus ou moins douteux. Encore du vent.

[10] C’est ainsi que, en 1931, la sortie de la Livre de l’Etalon-Or provoquant la faillite du Creditanstalt autrichien puis des autres grandes institutions convertit la crise purement financière de 29 en une grande dépression mondiale.

[11] Un jeton de casino est très exactement une monnaie locale qui a cours dans l’enceinte d’un ou plusieurs établissements de jeux.

[12] Troïka : Fonds Monétaire International plus BCE plus Commission Européenne.

[13] Le Contrôle Financer Federal suisse (CFF) s’appelle en allemand Eidgenossen FinanzKontrol, oueidgenossensignifie assermenté, lié par le serment, c’est-à-dire souverain de lui-même. Le seul devoir du CFF est d’appliquer la Constitution.

[14] Les Etats Unis n’ont pas été capables d’abolir la peine de mort, de surtaxer les carburants pétroliers, de créer une TVA et d’assurer une assurance santé minimale à tous leurs citoyens bien que ces mêmes citoyens sont légalement obligés d’assurer leur véhicule… On peut donc prévoir qu’il faudra un certain temps avant qu’ils décident de rattraper le monde développé.