LE CASSE DU SIÈCLE – LE MONDE

Nous réagissons aujourd’hui à l’article de Jérémie Baruch, Anne Michel et Maxime Vaudano paru dans Le Monde le 18 Octobre. (Citations en italique.)

Les faits, découverts pour la première fois en Juin 2011 : Cinquante-cinq milliards d’euros ont été subtilisés en 15 ans à plusieurs Etats européens par des financiers opérant en bande organisée sur les marchés. Le moyen de ce pillage colossal : L’émission en masse, à un rythme de mitrailleuse, de demandes routinières de remboursement d’impôts adressée au fisc par des fonds de pension ou autres institutions financières, comme il en arrive tous les jours à l’Office fédéral des impôts pour les acheteurs d’actions cotées en Bourse.

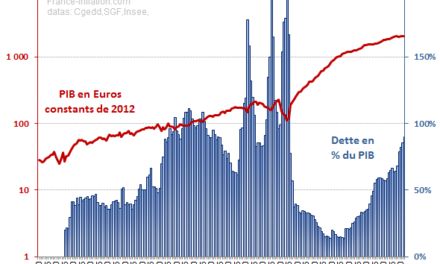

Pour rappeler les ordres de grandeur, l’évasion fiscale coûte dans le monde environ mille milliards par an, dont soixante-dix milliards à la France seule. Mais ici il ne s’agit pas d’évasion fiscale ! Il s’agit de vol pur et simple. C’est le fisc qui rembourse des sommes qu’il ne doit pas. C’est le contribuable qui paye en totalité.

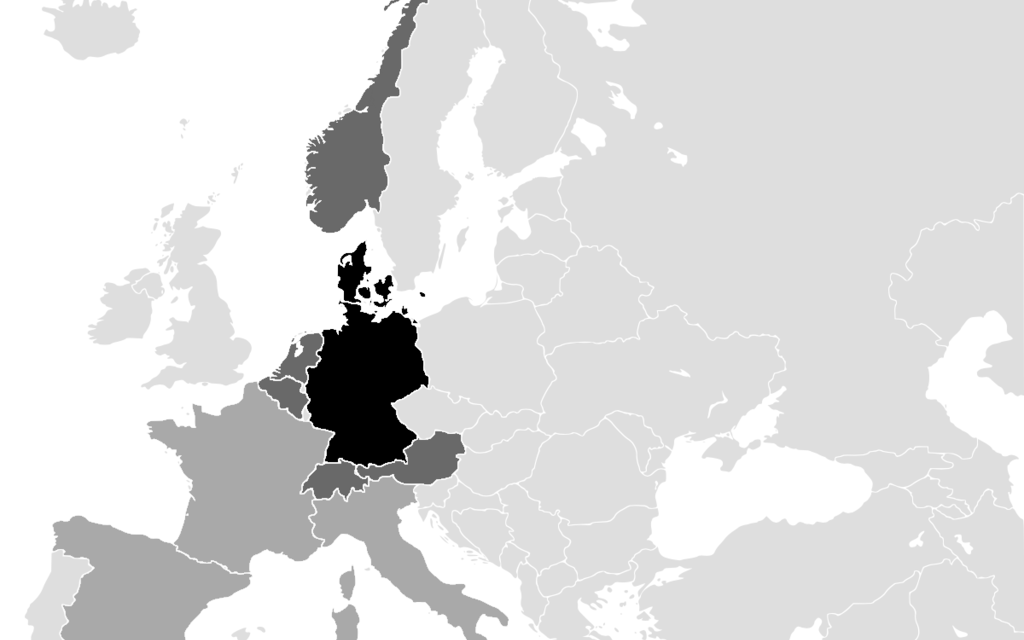

Le moyen employé est de simuler un cumul d’impositions fictif pour se faire rembourser en cash. L’Allemagne sait ce qu’elle doit à celle qui a fait vaciller le château de cartes, un jour de juin, il y a huit ans. La jeune inspectrice des impôts de Bonn, que n’ont découragée ni les bataillons d’avocats ni les menaces de poursuites, préfère rester anonyme.« Je ne suis pas une héroïne. J’ai juste fait mon travail », dit-elle. Elle a, à elle seule, à propos d’une demande de remboursement de 54 millions, mis à jour le plus grand scandale fiscal de toute l’histoire en Allemagne, qui affecte toute l’Europe : entre 7 milliards et 12 milliards d’euros par an subtilisés en sept ans entre 2005 et 2012.

Ici une petite leçon de fiscalité : une des aberrations fondamentales de l’Impôt sur le Revenu (IR) que nous dénonçons depuis nos origines est le cumul des impôts, c’est-à-dire les cas où le contribuable est taxé plusieurs fois pour la même richesse ou le même revenu. Ce à quoi le fisc offre des compensations dites avoir fiscal, bouclier fiscal, déductions complémentaires, crédits d’impôts, ou bien simplement remboursement.

Le tout tient à un vice fondamental de l’Impôt sur tous Revenus, revenus du capital comme du travail. Pour fonder une entreprise, il faut un capital donc de l’épargne. Elle vient du revenu après impôts : le capital a donc été taxé une 1ère fois avant d’être investi. L’entreprise nouvelle payera l’Impôt sur le Revenu des Sociétés (IS) sur ses bénéfices. Ses salariés payeront l’IRPP-CGS. Il est donc taxé une 2ème fois. Les dividendes versés sont des revenus, qui payent l’IR. Il est taxé une 3ème fois. La cession des actions quand l’entreprise est transmise à un nouvel actionnaire engendre une plus-value taxable. Il est taxé une 4ème fois. Ayant pris sa retraite et vivant du capital résultant de la vente de son entreprise, l’actionnaire paye l’IR sur ses retraites. Il est taxé une 5ème fois.

C’est pour annuler ou compenser ces taxations multiples que le fisc a imaginé depuis longtemps les compensations mentionnées. Et c’est pour fuir cette taxation multiple que les paradis fiscaux ont été inventés en 1929, quinze ans après la généralisation mondiale de l’impôt général et progressif sur le revenu.

Qui sont les auteurs de ce crime :

Ici c’est une bande organisée de fonds de placement, de banques, de courtiers et d’avocats. Le casse du siècle, en somme, monté par des délinquants en col très blanc et baptisé « CumEx » (en latin : avec ou sans… dividendes). L’inventeur en est Hanno Berger, un ancien haut fonctionnaire du fisc de Francfort, et, à ce titre, contrôleur de la Bourse et des Banques, tôt reconverti en fiscaliste. Or, après des années à repousser les limites de l’optimisation fiscale, il s’ennuie un peu. C’est alors qu’en 2006-2007, il identifie le filon du siècle, une façon de gagner gros, très vite : utiliser les crédits d’impôts qui résultent du versement des dividendes d’actions cotées en Bourse. Ces remboursements sont normalement réservés à certaines catégories d’investisseurs qui ont, bien entendu, acquitté au préalable leur impôt sur les dividendes. Mais le fiscaliste va s’en affranchir, en profitant de tous les stratagèmes qu’offrent les marchés financiers. Il met au point des montages où les actions changent de main si vite, d’un intervenant à un autre et d’un pays à l’autre, qu’il est difficile de savoir, à un instant « T », qui détient quoi et combien.

La faille découverte par Hanno Berger permet que l’impôt payé une seule fois puisse être récupéré plusieurs fois ou même, soit récupéré sans avoir été payé. Les montages seront si complexes que le fisc n’y verra que du feu. Poussée à grande vitesse, la machine des crédits d’impôts va devenir une vraie machine à cash… Les grands noms de la finance se laissent convaincre : banques internationales prestigieuses, fonds de pension américains, courtiers de renom, avocats en vue… Goldman Sachs ou BNP Paribas prêtent main-forte à de petites « maisons » privées qui font tourner la machine.

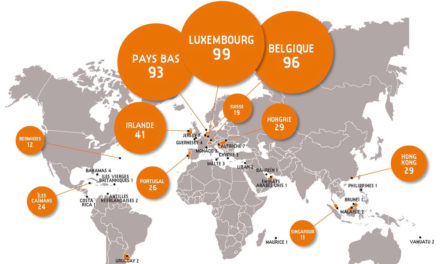

L’arnaque fut ensuite reproduite en Autriche, en Suisse, en Norvège et en Belgique. La France aurait pu être un terrain de choix, mais Hanno Berger s’y est cassé les dents. L’Hexagone n’utilise plus, depuis 2005, le système des avoirs fiscaux, qui permet de tromper le fisc en réclamant des remboursements multiples. Cette fraude n’y est donc pas possible, mais des entités françaises en ont profité ailleurs en Europe et aux Etats Unis, etc. voir la suite sur Le Monde.

Naturellement la première réaction est de s’indigner devant l’échelle de ce vol impuni et devant l’absence totale de sens éthique de ceux qui en profitent, comme de ceux qui ont inventé et fait fonctionner cette machine à piller le contribuable.

On peut aussi s’étonner de ce que tant de filons fiscaux peuvent être exploités impunément, et de ce que la créativité que permet la fiscalité semble sans borne.

Notre position est tout autre. Nous invoquons un principe vieux comme le monde : quand une loi est universellement désobéie, c’est la loi elle-même qu’il faut changer.Cette machine à piller, comme toutes celles permettant d’éviter l’impôt légalement ou de le frauder impunément, serait instantanément obsolète si on abolissait tout simplement tous les Impôts sur tous revenus.

Si on les remplaçait tous par un seul Impôt général sur le Patrimoine Passif (ou Taxe sur l’Actif Net) des personnes physiques, on libérerait enfin l’entrepreneur de la cascade d’impositions citées, on créerait une fiscalité avec laquelle la fraude devient soudain très dangereuse et les paradis fiscaux deviennent obsolètes¹, voir on disposerait enfin du mécanisme fiscal qui encourage l’Investissement à Très Long Terme (celui dont nous avons besoin pour réagir notamment au changement climatique) au lieu de le décourager, et du moyen radical pour limiter les inégalités de patrimoine et de revenus qui vont croissantes comme cela est démontré tous les jours.

On disposerait enfin du mécanisme fiscal qui encourage l’Investissement à Très Long Terme (celui dont nous avons besoin pour réagir notamment au changement climatique) au lieu de le décourager, et du moyen radical pour limiter les inégalités de patrimoine et de revenus qui vont croissantes comme cela est démontré tous les jours.

A

¹On peut aussi dire que c’est la France qui deviendrait un paradis fiscal, mais seulement pour ceux qui entreprennent, investissent dans l’économie réelle et innovent.